4.4.2015 — Jussi Hyöty, Elite Varainhoito Oy

Voiko olla - tulokset laskevat ennen kuin korot nousevat?

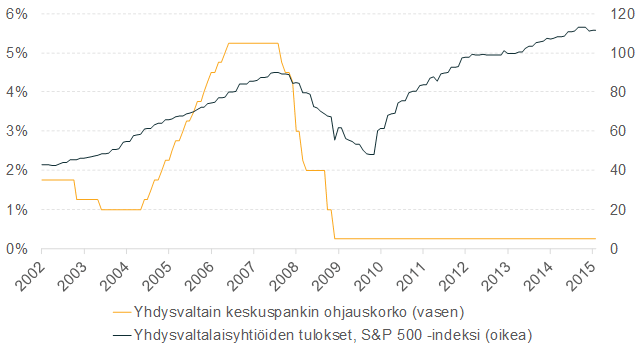

Kun Yhdysvaltain keskuspankki (Fed) aloittaa kohta ohjauskoronnostot, kaikki keskeiset sijoittajan perustekijät pitkät korot, dollari, tulokset ja arvostukset, ovat suhdannekierrossa aivan eri vaiheessa kuin normaalisti. Maailman suurimman likviditeettioperaation kääntäminen tapahtuu vieraissa olosuhteissa.

Miten rahoituksen suhdannekierto voi sitten edetä näin epätahtiin?

Kun alhainen korkojen taso liittyy kansantalouteen (kotitalouksiin) ja korkea osakkeiden taso suuriin yrityksiin, kansan- ja yritystalous eriytyvät toisistaan. Eriytyminen on tapahtunut, koska yritysten tulokset ovat kasvaneet ilman, että (palkka)inflaatio on kiihtynyt.

Likviditeettielvytyksellä pyritään laskemaan korkoja normaalia alhaisemmalle tasolle ja vastaavasti nostamaan osakkeita normaalia korkeammalle tasolle, mistä syntyy varallisuusvaikutus. Markkinoille synnytetään yliarvostus, jonka toivotaan pysyvän hallinnassa. Yliarvostus etenee kuplaksi, jos talous ei toivu odotetusti tai elvytys menee pitkäksi. Keskuspankit tavoittelevat rahoituksellista vakautta, mutta siihen ei kuulu pääomamarkkinoiden hintavakaus.

Fed:n ohjauskorko nousee

Fed:n nostaessa korkoa rahoitukselliset olosuhteet kiristyvät, talouden hidastaminen alkaa ja sijoittajan vastatuulet kasvavat. Koronnostoa on odotettu jo kolme vuotta, mutta tähän mennessä kasvu ei ole ollut riittävän vahvaa. Tälläkin hetkellä Yhdysvaltain taloudessa on meneillään heikompi jakso, minkä takia Fed viestitti maaliskuussa varovaisuudestaan nostaa korkoa.

Pitkät korot normaalia alhaisemmat

Yhdysvaltain pitkien valtionlainojen korot ovat poikkeuksellisen alhaalla ja hinnat vastaavasti ylhäällä, vaikka osakemarkkinoiden nousukausi on jatkunut jo ennätykselliset kuusi vuotta. Osakkeet ja pitkät korot nivoutuvat toisiinsa siten, että pitkien korkojen noustessa osakkeiden vaihtoehtoiskustannus nousee.

Jos pitkät korot nousevat, osakkeiden kasvunäkymien pitää parantuaenemmän kuin niiden kustannus nousee, jotta osakkeet eivät laske. Jos pitkät korot eivät ole nousseet osakkeiden saavutettua huippunsa, hajautusmahdollisuudet pääomaluokkien välillä häviävät.

Dollari normaalia vahvempi

Normaalisti Yhdysvallat on maailmantalouden veturi. Tässä suhdanteessa muut maat eivät rakenteellisten ongelmiensa takia seuraakaan perässä, mikä vahvistaa dollaria. Lisäksi Fed aloitti valuuttapelin likviditeettielvytyksellään, minkä jälkeen muut keskuspankit seurasivat perässä. Nyt ensimmäinen kierros on pelattu ja lopputuloksena onkin poikkeuksellisen vahva dollari. Vahva dollari on jo heikentänyt Yhdysvaltain viennin kilpailukykyä, mikä on johtanut kansainvälisten pörssiyhtiöiden tulosennusteiden laskuun.

Tulossuhdanne normaalia pidemmällä

Yritysten tuloskasvun näkymät riippuvat siitä, missä vaiheessa tulossuhdannetta ollaan. Tulossuhdanne on jo nyt pitkällä: kannattavuus on poikkeuksellisen korkea, tulosten osuus kansantaloudesta on poikkeuksellisen suuri ja kestävä tulos (10 v liukuva keskiarvo) on selvästi yli trendin.

Arvostukset normaalia korkeammalla

Arvostukset ovat jo korkealla kestävällä tuloksella (Shiller P/E) ja oman pääoman (P/B) arvolla mitattuna. Jos tuloskasvu pysähtyy tai kääntyy laskuun, mistä on merkkejä, eteenpäin katsovat arvostukset kallistuvat tai osakkeet kääntyvät laskuun. Mitä pidemmälle tulosten noususuhdanne etenee, sitä kriittisemmin eteenpäin katsoviin P/E-lukuihin pitää suhtautua.

Johtopäätös

Vaikka korkopolitiikan kiristäminen on vasta alkamassa, dollari on jo kivuliaan vahva ja osakkeiden arvostukset ovat poikkeuksellisen korkealla sekä tulossuhdanne on poikkeuksellisen pitkällä. Jotta osakkeiden nousu voi jatkua vastatuulten kasvaessa, pitää tulosten saada jostain turbovaihde.

Yksi vaihtoehto on se, että korot eivät nousekaan, jolloin osakkeiden vastatuulen määrä pienenee lyhyellä, mutta kasvaa pitkällä aikavälillä. Mitä pidempään pitkä ja lyhyt korko ovat poikkeuksellisen alhaalla, sitä enemmän markkinat ja talous mukautuvat alhaisiin korkoihin. Mitä enemmän alhaisiin korkoihin mukaudutaan, sitä vaikeampi korkojen on nousta normaalille tasolle. Jos lyhyet ja pitkät korot jäävät alas, talouden ja markkinoiden riskipuskurit jäävät rakentamatta seuraavan taantuman varalle.

Keskuspankkiirien rahapolitiikan normalisoinnin vaikeutta voi vain kuvitella, kun sijoittamisen huippuosaajillakaan ei ole käsitystä, miten markkinat käyttäytyvät likviditeetin kuivauksessa, kun (korko)tuotot on metsästetty lähes loppuun. Keskuspankit ovat ensimmäistä kertaa näin syvällä markkinoilla, ja heti valtavilla mittasuhteilla.

Jussi Hyöty

Päästrategi

Elite Varainhoito Oy

www.elitevarainhoito.fi

Varainhoitajan blogi

Tero Tuominen, Evli-Rahastoyhtiö Oy

Tomas Hildebrandt, EVLI OYJ

Tomas Hildebrandt, Evli Oyj

Tomas Hildebrandt, Evli Oyj

Tomas Hildebrandt, Evli Oyj

ESY:n koulutustilaisuudet

Eläkesäätiöyhdistys tarjoaa koulutusta jäsenlaitostensa henkilökunnalle ja toimielimille. Yhdistys järjestää tarvittaessa myös eläkelaitoskohtaisia koulutustilaisuuksia ja antaa luennoitsija-apua. Lue lisää koulutuksistamme.

Eläkesäätiöyhdistys - ESY ry

Kalevankatu 13, 3 krs.

00100 Helsinki

Puhelin (09) 6877 440

Sähköpostiosoitteet

Kirjaudu jäsensivuille / Copyright © Eläkesäätiöyhdistys - ESY ry

Kotisivut: Sivumestari